Основные платежи организаций в бюджет зависят от того, какой налоговый режим ими применяется. Дополнительно, если у компании есть соответствующий объект налогообложения, возникает обязанность по уплате других налогов. В этой статье мы разберёмся с тем, кто должен платить земельный налог для юридических лиц, как его рассчитать и куда перечислять.

Кто платит земельный налог

Земельный налог должны платить физические и юридические лица, если они владеют участком на правах:

- собственности;

- постоянного бессрочного пользования;

- пожизненного наследуемого владения.

За участки в аренде или полученные на праве безвозмездного срочного пользования, налог не платят.

Есть ещё одно необходимое условие – для участка должна быть установлена кадастровая стоимость. Если она не определена, то земельный налог не взимается. Исключение – участки, расположенные в Крыму и Севастополе, для них действует особый порядок налогообложения.

Для обычных граждан и индивидуальных предпринимателей земельный налог рассчитывает ИФНС и направляет им уведомления для уплаты. Что касается организаций, то свои обязательства они рассчитывают самостоятельно, но под контролем налогового органа.

Как рассчитать земельный налог

Расчёт земельного налога производится по формуле: Налоговая база * Налоговая ставка.

Налоговой базой для земельного участка является его кадастровая стоимость (статья 391 НК РФ). Узнать актуальную кадастровую стоимость можно так:

- получить выписку из ЕГРН;

- определить на интерактивной карте Росреестра.

В 2025 году при расчёте земельного налога используется кадастровая стоимость, установленная на 1 января 2025 года.

Важно: если земельный участок расположен на территории нескольких муниципальных образований, то кадастровая стоимость определяется в отношении каждой доли. При этом площадь доли нельзя рассчитывать самостоятельно, надо сделать официальный запрос в Росреестр (письмо ФНС от 25.08.2021 № БС-4-21/11942).

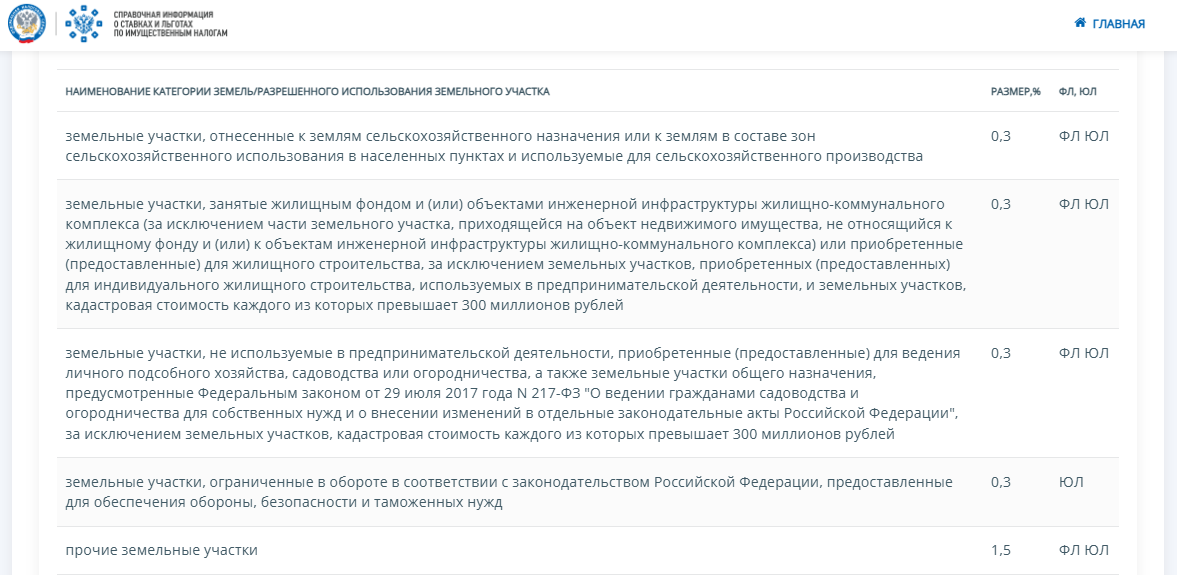

Ставки земельного налога определяются нормативными актами муниципальных образований, но в статье 394 НК РФ приводится максимально возможное значение:

- не более 0,3% – для земель сельскохозяйственного назначения; занятых жилищным фондом и объектами инженерной инфраструктуры; не используемых в предпринимательской деятельности; общего назначения;

- не более 1,5% для остальных земельных участков.

Обратите внимание, что в 2025 году льготная ставка в 0,3% в отношении дорогостоящих земельных участков (кадастровая стоимость свыше 300 млн рублей) не применяется. Исключение: участки сельхозназначения, а также участки, предоставленные для обеспечения обороны, безопасности, таможенных нужд. Изменения внесены в рамках налоговой реформы 2025 года.

Узнать налоговую ставку земельного налога, применяемую в вашем населённом пункте, можно в ИФНС. Ещё один способ – найти нормативный акт с помощью сервиса ФНС.

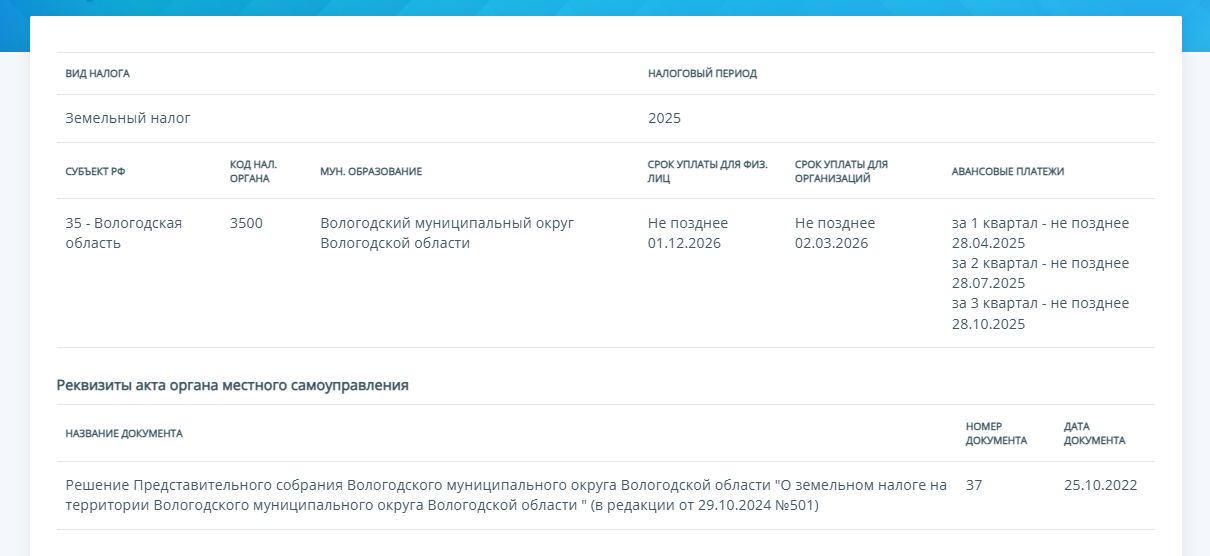

Предположим, вы хотите узнать налоговую ставку для земельного участка, расположенного в г. Вологда. Выбираем нужные данные и нажимаем на кнопку «Найти».

.png)

Оказываемся на странице, где приводятся особенности уплаты земельного налога в интересующем нас населённом пункте. В частности, видим, что в Вологде установлены авансовые платежи (такое право предоставлено муниципальным образованиям субъекта РФ).

Ставки находим ниже по странице. В данном случае установлены максимально возможные значения, то есть 0,3% и 1,5%.

Здесь же можно проверить, нет ли у организации льготы по земельному налогу. Например, такая возможность есть у организаций, привлекающих для работы инвалидов; производящих изделия народного художественного промысла; резидентов свободных экономических зон. Полный перечень федеральных льгот приводится в статье 395 НК РФ, кроме того, льготы могут быть предоставлены на уровне муниципальных образований.

Порядок уплаты земельного налога

Срок уплаты земельного налога зависит от того, установлены ли в муниципальном образовании отчётные периоды: первый, второй, третий кварталы. Если да, то по окончанию каждого отчётного периода надо перечислить авансовый платёж (¼ годовой суммы). Если нет, то налог платят один раз в год.

Авансовый платёж или земельный налог по итогам года перечисляют на единый налоговый счёт компании (ЕНС). Получателем, независимо от места расположения участка, является Казначейство России.

Земельный налог входит в состав ЕНП, поэтому исчисленную сумму перечисляют вместе с другими платежами. Крайний срок уплаты – 28-ое число месяца, следующего за отчётным периодом (кроме уплаты налога за год).

| Платеж | Крайний срок уплаты в 2025 году |

|---|---|

| Налог по итогу 2024 года | 28 февраля |

| Аванс за 1 квартал 2025 года | 28 апреля |

| Аванс за 2 квартал 2025 года | 28 июля |

| Аванс за 3 квартал 2025 года | 28 октября |

Обратите внимание: единого КБК для земельного налога нет. Коды зависят от того, где именно расположен земельный участок, актуальные значения рекомендуем брать с сайта ФНС.

Декларации по земельному налогу для организаций отменили, но рекомендуется сопровождать расчёт налоговых платежей бухгалтерской справкой. Это поможет сравнить суммы, самостоятельно рассчитанные организацией, с данными ФНС.

Сообщение от налоговой инспекции придёт в течение шести месяцев после крайнего срока уплаты налога, то есть до 1 сентября. Если эта сумма совпадает с той, которую компания исчислила и заплатила, то всё в порядке. Если окажется, что по налогу обнаружена недоимка, с которой налогоплательщик согласен, надо незамедлительно её погасить.

Но иногда налогоплательщик считает, что его расчёт верный, а ошибается ФНС. В таком случае надо в течение 10 дней направить в налоговую соответствующие пояснения (форма утверждена приказом ФНС от 28.08.2023 № ЕД-7-21/577@).

Важно: если до 1 сентября вы не получили от налоговой инспекции документ с исчисленной суммой налога для сверки, то нужно сообщить о наличии земельного участка. Форма сообщения есть в приказе ФНС от 10.08.2022 № ЕД-7-21/741@. Крайний срок подачи – 31 декабря года, следующего за отчётным.

Пример расчёта земельного налога

Чтобы рассчитать земельный налог для юридических лиц, надо иметь следующие данные:

- кадастровую стоимость участка;

- ставку, которая применяется в муниципальном образовании в отношении этой категории земель;

- срок владения.

Для организаций, которые владели участком неполный календарный год, применяются нормы п. 7 статьи 396 НК РФ:

- если право на участок зарегистрировано в период с 1 по 15 число включительно, месяц засчитывают, как полный;

- если право получено после 15-го числа, этот месяц в расчёт налога не принимается.

✐ Пример ▼

У организации есть два земельных участка, которые находятся в собственности полный 2025 год. Кадастровая стоимость одного – 2 674 560 рублей, применяется пониженная региональная ставка 1,2%. Кадастровая стоимость второго – 10 342 890 рублей, ставка 0,3%.

Рассчитаем налог по этим данным:

- первый участок: 2 674 560 * 1,2% = 32 095;

- второй участок: 10 342 890 * 0,3% = 31 029;

- всего: 63 124 рубля.

Поскольку в муниципальном образовании установлены отчётные периоды, годовая сумма делится на 4 части по 15 781 рублей. Авансы перечисляются по окончании первого, второго, третьего квартала, а оставшаяся часть должна быть уплачена не позже 28 февраля 2026 года.

Важно: мы привели простой пример расчёта земельного налога. Но ваши исходные данные могут оказаться более сложными, например, участок находится на территории нескольких муниципальных образований или в течение года изменилась его кадастровая стоимость. В таких ситуациях рекомендуем обращаться к специалистам. Ведь если вы неправильно рассчитаете налог и заплатите его не в полном размере, то не сможете доказать ИФНС свою правоту. Придётся заплатить не только недоимку, но и пени, а также штраф.

![]() Читайте также:

Читайте также:

Самое главное про земельный налог для организаций

Подведём итоги по уплате земельного налога юридическими лицами.

- Земельный налог платят организации, если у них в собственности, в праве бессрочного пользования или пожизненного наследуемого владения есть участки, по которым определена кадастровая стоимость. За участки, находящиеся в аренде или в праве безвозмездного срочного пользования, налог не взимается.

- Ставки земельного налога устанавливаются муниципальными органами, с учётом ограничений, указанных в НК РФ: 0,3% или 1,5%.

- Сроки уплаты земельного налога зависят от того, установлены ли в муниципальном образовании отчётные периоды (1, 2, 3 квартал). Если да, то по окончании квартала надо перечислить аванс – ¼ годовой суммы. Окончательный расчёт за год производится не позже 28 февраля следующего года.

- Организация самостоятельно исчисляет сумму земельного налога и перечисляет налоговые платежи в установленные сроки. Декларации по этому налогу не сдают, но можно направить для пояснения расчётов бухгалтерскую справку.

- В срок до 1 сентября года, следующего за отчётным, ИФНС направляет налогоплательщику документ с исчисленной суммой. Он необходим для сверки с расчётами организации. Если налоговая считает, что по земельному налогу есть недоимка, надо оплатить её или предоставить свои пояснения, доказывающие, что самостоятельный расчёт земельного налога произведён корректно.

- Если до 1 сентября справка с исчисленной суммой от ИФНС не поступила, компания обязана сообщить о наличии налогооблагаемого объекта. Сообщение подаётся по форме из приказа ФНС от 10.08.2022 № ЕД-7-21/741@. Крайний срок – 31 декабря года, следующего за отчётным.

Мы не гарантируем бесплатных ответов по сложным кейсам.