Декларация УСН – это сравнительно простая отчётность. Заполнить её можно самостоятельно от руки на бумажном носителе или подготовить на компьютере. Скачать бланк декларации и ознакомиться с образцом заполнения вы можете здесь.

Но есть ещё более простой способ подготовить декларацию УСН за 2022 год – в онлайн-сервисе. По итогу вы получите готовый к печати файл отчётности в формате pdf. О том, как это сделать, мы расскажем в нашей статье.

Как работать в онлайн-сервисе подготовки декларации УСН

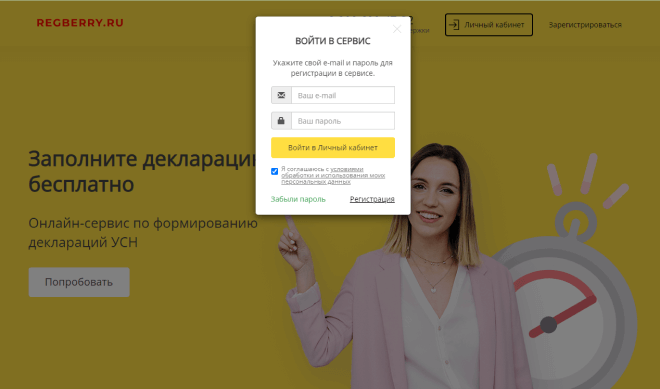

Для начала надо зарегистрироваться в сервисе, указав свой электронный адрес и приняв условия обработки персональных данных.

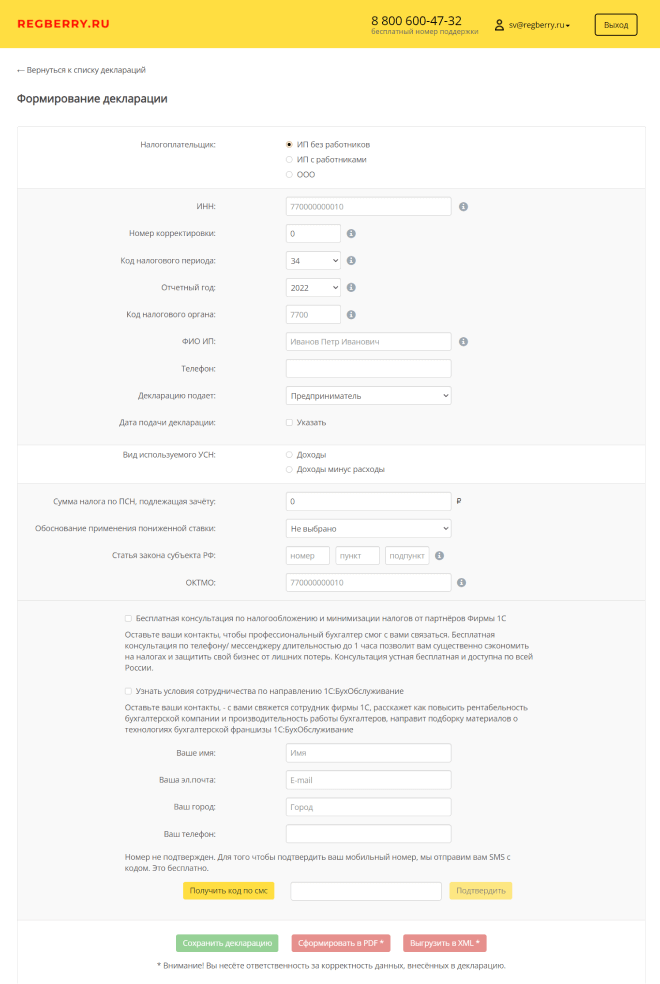

При переходе в личном кабинете на страницу формирования декларации УСН открывается такое окно.

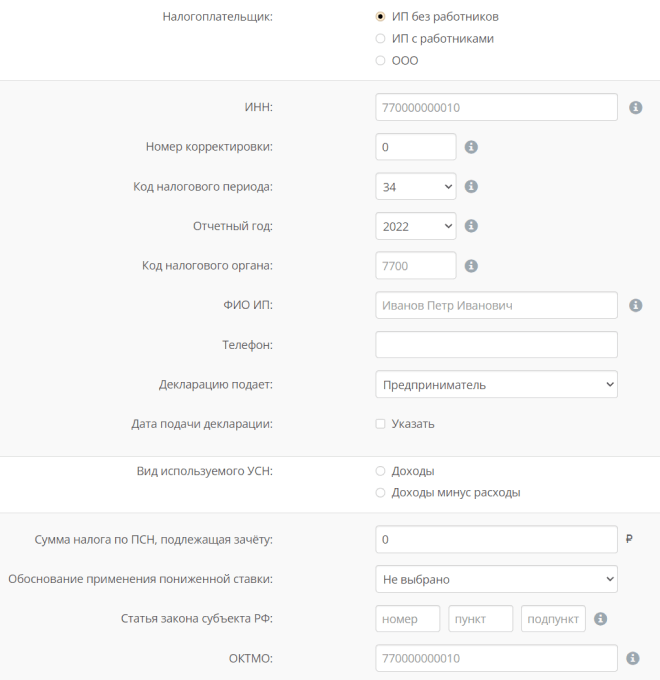

Здесь надо выбрать категорию налогоплательщика и вариант налогообложения на УСН: Доходы или Доходы минус расходы.

При заполнении поля ИНН большинство данных налогоплательщика будут заполнены автоматически. Вам останется ввести код налогового периода, номер телефона и ОКТМО, который можно узнать по адресу на сайте налоговой.

Так как форма декларации менялась, то при заполнении декларации за более ранние годы будет отображаться другой набор полей, а при заполнении декларации за 2020 год появится возможность выбора бланка. Декларация за 2024 год заполняется по форме, утверждённой приказом ФНС от 02.10.2024 № ЕД-7-3/813@.

Теперь на примерах посмотрим, как выглядит заполнение декларации УСН в интерфейсе сервиса.

Пример заполнения в онлайн-сервисе декларации УСН Доходы

Сначала выберем категорию плательщика УСН 6 процентов. В нашем примере это будет декларация для ИП без работников.

Обратите внимание: для примера мы указали условный ИНН, но вам надо вписать свой реальный налоговый номер, иначе декларация не будет сформирована.

Если декларацию подаёт не сам налогоплательщик лично, то в поле «Декларацию подаёт» надо выбрать вариант «Представитель». В этом случае откроются дополнительные поля для указания реквизитов доверенности.

Что касается даты подачи декларации, то если вы не уверены, что подадите отчётность в конкретный день, не надо проставлять галочку в соответствующем поле. В этом случае дату и личную подпись вы проставите позже от руки.

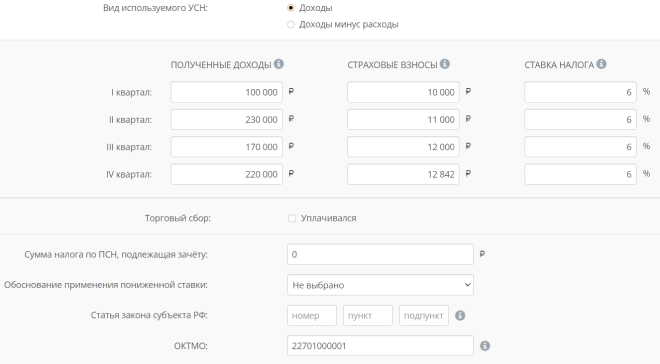

Переходим к заполнению второй части декларации УСН – полученных доходов и уплаченных страховых взносов. По правилам налогового учёта эти показатели в декларации отражаются в нарастающем порядке с начала года.

Однако в полях сервиса вам надо указать доходы и взносы отдельно по каждому кварталу, а не с начала года. Об этом сказано в сносках-подсказках соответствующих полей.

Предположим, наш предприниматель получил следующие доходы:

- 1 квартал – 100 000 рублей;

- 2 квартал – 230 000 рублей;

- 3 квартал – 170 000 рублей;

- 4 квартал – 220 000 рублей.

Именно в таком виде данные о доходах надо внести в поля сервиса. В готовой декларации они будут отображаться, как полагается, нарастающим итогом с начала отчётного года.

Далее надо указать в полях сервиса страховые взносы, уплаченные в каждом квартале по отдельности. В декларации при этом будут отражаться не просто уплаченные взносы, а те суммы, которые уменьшают исчисленный налоговый платёж.

Например, ИП из нашего примера заплатил в 1 квартале 13 000 рублей взносов за себя. Но поскольку авансовый платеж за 1 квартал равен 6 000 рублей, то в соответствующей строке декларации по взносам будет стоять эта сумма (максимально возможная для уменьшения налога), а не 13 000 рублей, которые были уплачены.

Обратите внимание: если подаётся нулевая декларация, то в суммах страховых взносов в самой декларации также будут стоять нули, так как нет налоговых платежей, которые можно уменьшить на уплаченные взносы.

Остается указать налоговую ставку. Стандартная ставка УСН составляет 6%, но, например, ИП на каникулах применяют нулевую налоговую ставку, тогда им надо указать в этих полях 0%.

Если в каком-то квартале доходов не было или ИП зарегистрировался в последние месяцы года, то всё равно надо заполнить все поля по той ставке, которая действовала в течение года. Исключение – плательщики УСН Доходы, которые в течение года переезжали в Крым или уезжали из него. Тогда у них какие-то кварталы могут облагаться по ставке 6%, а какие-то – по ставке 3%.

При применении нулевых или пониженных ставок УСН заполняются поля "Обоснование применения пониженной ставки" и "Статья закона субъекта РФ". О том, как найти значения этих полей мы рассказали в статье о пониженных ставках УСН. Если вы применяете стандартную налоговую ставку, оставьте эти поля пустыми.

Если налогоплательщик в отчётном периоде потерял право на применение патентной системы налогообложения, то сумму налогов на УСН можно уменьшить на стоимость неиспользованного патента. В этом случае заполняется поле "Сумма налога по ПСН, подлежащая зачёту".

Кроме того, сервис по формированию деклараций УСН позволяет учесть расходы при оплате торгового сбора (пока действует только в Москве). При необходимости указать уплаченный торговый сбор надо проставить соответствующую галочку.

Предприниматель из нашего примера не платит торговый сбор, поэтому поля его декларации в интерфейсе выглядят так.

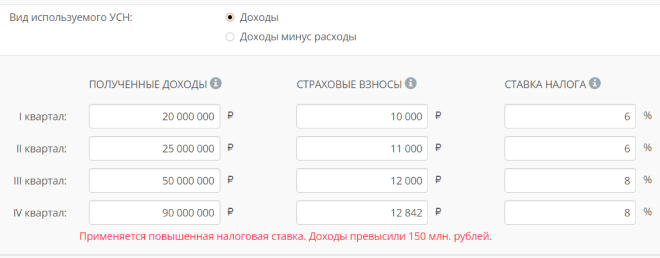

Если сумма доходов превысит лимит УСН, сервис выведет предупреждение. При формировании декларации за 2020-2024 годы, при превышении стандартного лимита по доходам, сервис автоматически изменит налоговую ставку на 8% при УСН Доходы и 20% при УСН Доходы минус расходы.

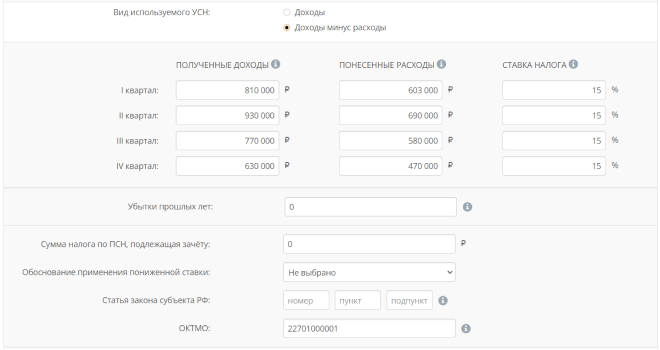

Пример заполнения в онлайн-сервисе декларации УСН Доходы минус расходы

Первая часть декларации для УСН Доходы минус расходы заполняется аналогично декларации УСН Доходы, поэтому повторять её не будем.

Вторая часть декларации заполняется иначе. Во-первых, здесь есть отдельные поля для указания понесённых расходов. Во-вторых, страховые взносы для этого варианта упрощённой системы включены в общую сумму расходов, поэтому отдельно не указываются. В-третьих, на УСН Доходы минус расходы применяются другие налоговые ставки: от 5% до 15% (ставки устанавливаются нормативными актами субъектов РФ). В-четвёртых, есть отдельное поле для отражения в декларации убытков прошлых лет, если они получены.

Правила налогового учёта для УСН Доходы минус расходы приближены к расчёту налога на прибыль. Кроме того, есть особенности учёта некоторых видов затрат, например, товаров, купленных для перепродажи. Если вы сомневаетесь в том, что правильно учли свои расходы, рекомендуем обратиться на бесплатную консультацию по налогообложению.

Для примера онлайн-заполнения декларации по УСН Доходы минус расходы возьмём ООО «Вега». Убытков прошлых лет у организации не было, налоговая ставка стандартная – 15%. Вот как выглядят заполненные поля интерфейса.

В заполненной декларации доходы и расходы отражаются в нарастающем порядке, как и для УСН Доходы.

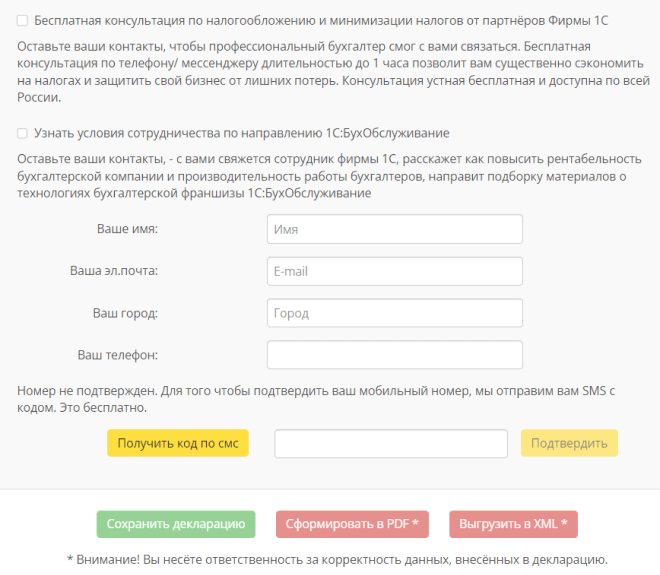

После заполнения полей отметьте галочкой интересующее спецпредложение, укажите контактные данные, подтвердите номер телефона кодом из смс и сформируйте декларацию.

При скачивании декларации необходимо выбрать, в каком формате вы хотите получить заполненную декларацию УСН и скачать её в .pdf для печати или выгрузить в формате .xml для подачи по ЭДО. Если декларация в формате .xml открылась в окне браузера, не копируйте её в другой редактор, а нажмите правой кнопкой мыши на пустом месте страницы и выберите "Сохранить как". Таким образом декларация сохранится в корректном формате.

Сроки сдачи декларации УСН

Срок сдачи декларации по упрощённой системе налогообложения зависит от организационно-правовой формы налогоплательщика:

- организации – не позже 25 марта года, следующего за отчётным;

- индивидуальные предприниматели - не позже 25 апреля года, следующего за отчётным.

Нулевая декларация на год сдаётся в те же самые сроки. Кроме того, установлены также специальные сроки подачи декларации УСН для отдельных ситуаций: снятии с налогового учета или нарушении требований для этого режима.

Мы не гарантируем бесплатных ответов по сложным кейсам.