.png)

Плательщики нового туристического налога обязаны ежеквартально подавать декларации в налоговую инспекцию по месту нахождения средства размещения – гостиницы, отеля, хостела и других. В статье рассмотрим, как заполнить декларацию, и приведём её образец.

О форме отчёта

Налоговая декларация по туристическому налогу утверждена приказом ФНС России от 05.11.2024 № ЕД-7-3/992@. Бланк отчёта для формирования в бумажном виде (форма КНД 1153008) содержится в Приложении 1, а порядок его заполнения (далее – Порядок) – в Приложении 2. Налогоплательщикам, которые собираются отчитываться в электронном виде, следует придерживаться формата файла, описанного в Приложении 3.

Приказ № ЕД-7-3/992@ вступает в силу с 24.02.2025. Но если подать декларацию до этого срока, инспекция всё равно должна обеспечить её приём (письмо ФНС № СД-4-3/515@ от 22.01.2025).

Как заполнить

Декларация состоит из титульного листа и двух разделов. Порядок заполнения листов такой: Титульный, Раздел 2 (два листа) и Раздел 1. В отношении каждого средства размещения заполняется самостоятельный Раздел 2.

Правила заполнения декларации в целом стандартные, выделим лишь некоторые:

- Указывайте целые стоимостные показатели. Копейки до 50 отбрасывайте, 50 и более – округляйте до полных рублей.

- При заполнении на компьютере все цифры выравнивайте по правому краю ячейки.

- При заполнении от руки – если какое-то поле не заполняется, поставьте прочерк.

- Печатайте декларацию только на одной стороне листов и не скрепляйте их – это может помешать считыванию штрихкода.

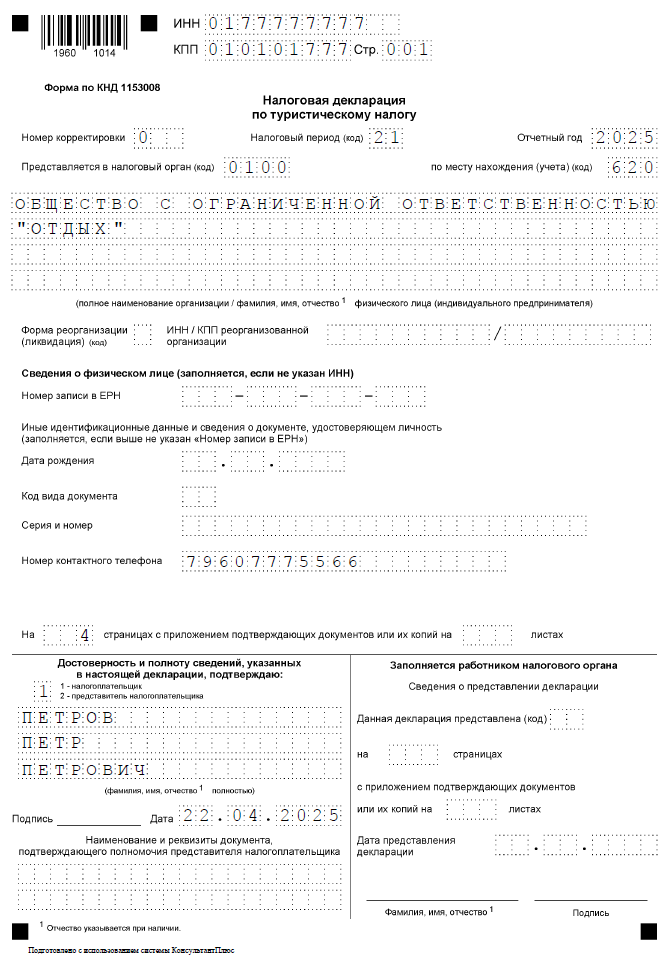

Титульный лист

В верхней строке декларации впишите ИНН, а ниже – КПП, если налогоплательщик является организацией. Тут же укажите номер страницы «001».

Примечание. Физлица могут не указывать ИНН, если вместо него впишут на титуле номер из Единого регистра населения (ЕРН), дату рождения и реквизиты удостоверения личности. ЕРН – новая система, полноценно она должна заработать до конца 2025 года. Вероятно, в каких-то случаях физлицам придётся указывать номер ЕРН и прочие данные, но гораздо проще вписать ИНН.

Далее заполните стандартные для любой налоговой декларации поля:

- Номер корректировки. Для первичной – «0–», для первой уточнённой – «1–» и так далее.

- Налоговый период – код из Приложения 1 к Порядку. Кодов всего 4, по количеству кварталов: для первого применяется код «21», для второго – «22», для третьего – «23», для четвёртого – «24».

- Отчётный год – 2025.

- Номер налоговой инспекции, в которую подаётся декларация. Ещё раз обратим внимание, что подавать отчёт нужно по месту нахождения средства размещения.

- Код по месту учёта из Приложения 2 к Порядку. Поскольку декларация подаётся в ИФНС по месту нахождения средства размещения, нужно указать код «620». Крупнейшие налогоплательщики указывают код «213».

- Полное наименование организации или Ф. И. О. предпринимателя.

- Данные о реорганизации, если компания была реорганизована – код формы реорганизации из Приложения 3, а также ИНН и КПП реорганизованной организации.

Следом идёт новый блок для физических лиц – он обязателен для заполнения при отсутствии ИНН. Здесь указывают номер записи в ЕРН, о котором выше мы уже упоминали, дату рождения, код вида документа из Приложения 4 к Порядку, а также его серию и номер (через пробел без значка «№»). Для паспорта гражданина РФ ставится код 21.

Кроме того, на титульном листе укажите номер контактного телефона, а после заполнения – количество страниц документа и приложений к нему. Ещё заполните блок достоверности сведений, указав:

- Код 1, если подпись ставит сам налогоплательщик, или код 2, если представитель.

- Ф.И.О. человека, чья подпись будет удостоверять сведения.

- Дату заполнения документа. Тут же потом его нужно будет подписать.

- Если применяется доверенность – её реквизиты.

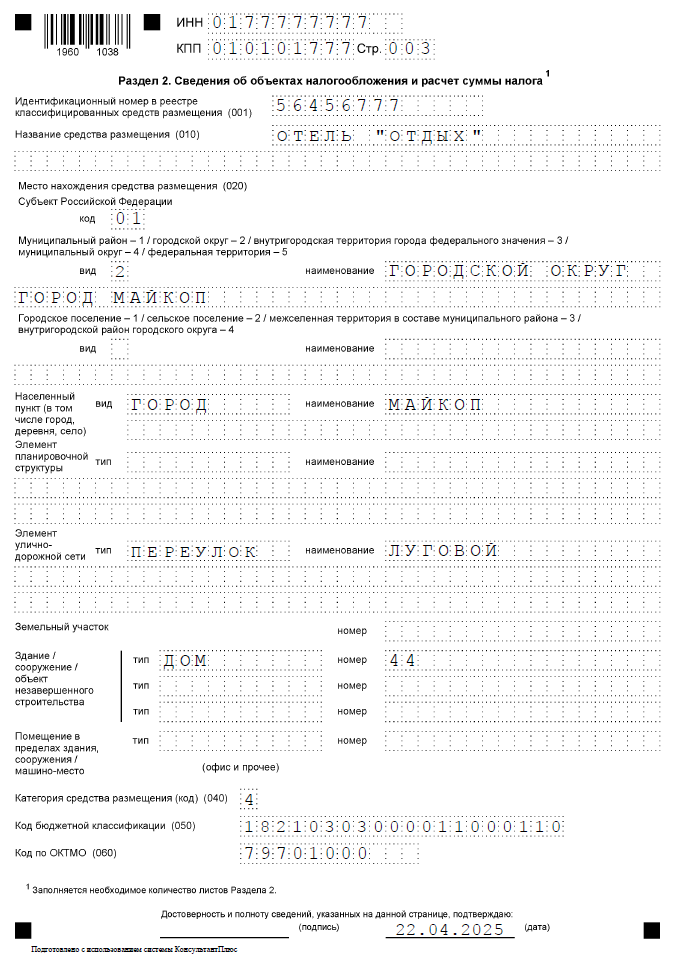

Раздел 2

Раздел 2 заполните на отдельном листе в отношении каждого средства размещения.

В строке 001 укажите идентификационный номер объекта в реестре классифицированных средств размещения. Если такого номера нет, впишите нули (письмо ФНС от 27.01.2025 № СД-4-3/694@). Чтобы средство размещения включили в реестр, нужно отправить информацию о нём в органы местной власти. Это можно сделать в течение 2025 года (статья 418.3 НК РФ).

В строку 002 внесите название средства размещения.

Блок полей под номером 020 предназначается для подробного указания местонахождения объекта. Код субъекта РФ возьмите из приложения 7 к Порядку. В этом блоке заполняются все поля адреса по ФИАС в соответствии с муниципальным делением.

В строке 040 укажите код категории средства размещения из Приложения № 6 к Порядку. В строку 050 внесите КБК туристического налога – 18210303000011000110. В строке 060 отразите ОКТМО, к которому относится средство размещения.

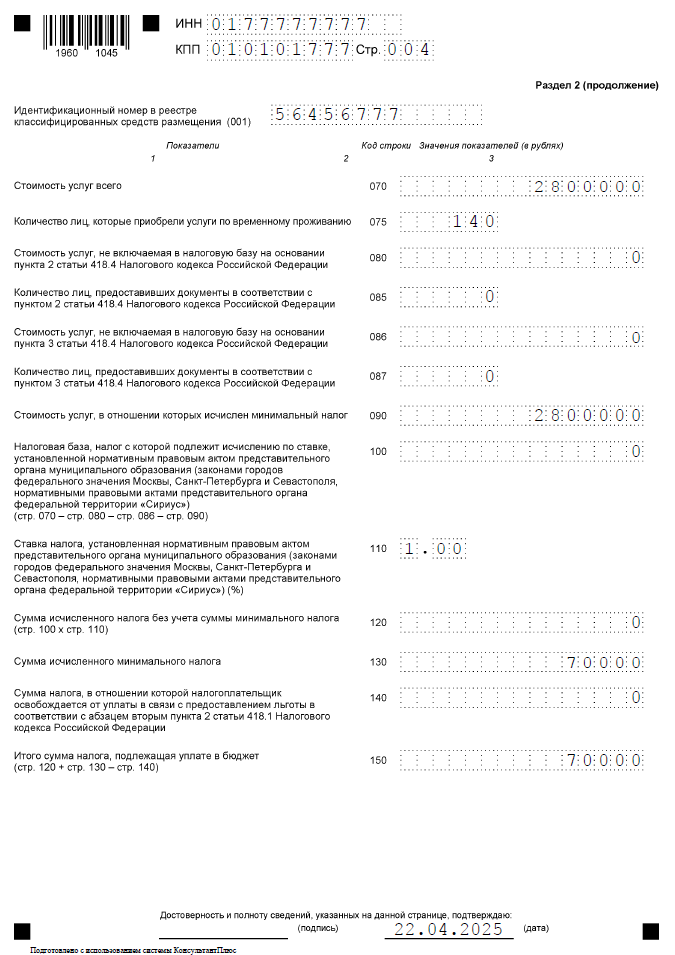

На второй странице Раздела 2 повторите идентификационный номер средства размещения в строке 001. Далее внесите данные для расчёта налога:

Подберём оптимальную систему налогообложения

- По строке 070 отразите общую стоимость услуг по предоставлению мест проживания. В эту сумму не включается НДС и сам туристический налог.

- По строке 075 – количество лиц, с которыми были заключены договоры.

- По строке 080 – стоимость проживания, не включённая в базу. Имеется в виду проживание льготных категорий граждан, которые прописаны в п. 2 ст. 418.4 НК РФ. По строке 085 – число граждан, которые представили документы на льготу.

- По строкам 086 и 087 – стоимость льготного проживания и количество лиц, предоставивших подтверждающие документы, из числа категорий граждан, освобождённых от налога решением местных властей.

- В строке 090 – стоимость услуг, в отношении которых исчислен минимальный налог.

- По строке 100 – базу для расчёта туристического налога по местной ставке. Для расчёта базы нужно из общей стоимости услуг в строке 070 вычесть необлагаемые стоимости из строк 080 и 086, а также вычесть стоимость услуг, в отношении которых начислен минимальный налог.

- В строке 110 – действующую налоговую ставку. Она может состоять из целой и дробной части.

- В строке 120 рассчитайте сумму налога – База × Ставка.

- В строку 130 внесите сумму рассчитанного выше минимального налога.

- В строке 140 укажите сумму налога, от уплаты которого налогоплательщик освобождается в соответствии с местными льготами (п. 2 ст. 418.1 НК РФ).

- В строку 150 внесите сумму налога, подлежащую уплате в бюджет. Для её расчёта сложите исчисленный налог из строки 120 и исчисленный минимальный налог из строки 130, от результата отнимите сумму налога, попадающую под местную льготу, из строки 140.

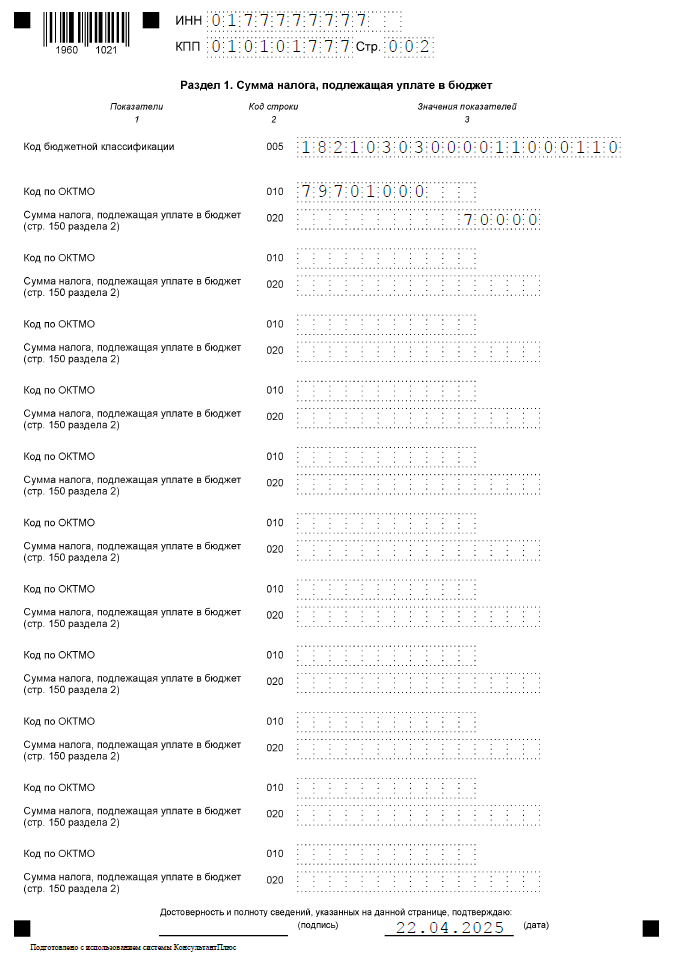

Раздел 1

Итоги расчёта поместите в Раздел 1. В строке 005 снова впишите КБК туристического налога. Далее идёт несколько одинаковых блоков строк 010 и 020.

В строке 010 первого блока укажите ОКТМО, а в строке 020 – сумму налога из строки 150 Раздела 2. Именно столько нужно заплатить в бюджет за отчётный квартал. Если средство размещения у вашей компании единственное, заполните только первый блок строк 010-020.

Если объектов несколько, но все они в пределах одного муниципального образования (один ОКТМО), то заполните также один блок, при этом по строке 020 укажите общую сумму налога.

Если же средства размещения находятся в разных муниципальных образованиях, то заполните нужное количество блоков 010–020 – по числу ОКТМО. А если блоков не хватит, возьмите ещё один лист Раздела 1.

После заполнения всех разделов подсчитайте количество получившихся листов и укажите результат на титульном. Проставьте номера страниц, проверьте, указаны ли ИНН/КПП, впишите дату и подпишите отчёт на каждом листе.

Пример заполнения

Принцип расчёта туристического налога и заполнения декларации покажем на примере условного отеля из Адыгеи. Вот данные за первый квартал 2025 года, которые для этого понадобятся:

- количество заключённых за период договоров – 140, представителей льготных категорий граждан не было;

- общее количество дней, которые посетители гостили в отеле – 700;

- стоимость номера в сутки – 4 000 рублей без учёта налогов;

- общая стоимость услуг размещения за период без учёта НДС и туристического налога – 2 800 000 (700 дней х 4 000 рублей);

- сумма исчисленного туристического налога – 28 000 (1% от 2 800 000 рублей);

- сумма минимального налога – 70 000 (700 дней х 100 рублей). Поскольку минимальный налог больше исчисленного, отель должен уплатить минимальный.

Мы не гарантируем бесплатных ответов по сложным кейсам.