Патентная система налогообложения отличается от других режимов тем, что для расчёта налога учитывается не реальный, а потенциально возможный доход ИП.

Например, региональные власти одной области могут установить, что годовой доход парикмахера, подлежащий налогообложению, составляет 450 000 рублей, а в другом субъекте РФ это значение составляет 900 000 рублей. В результате стоимость патента по одному виду деятельности, но в разных российских регионах, может отличаться в несколько раз.

Кроме того, на территории самого региона выделяют муниципальные образования с разными значениями потенциально возможного дохода. Из-за этого патент в областном центре или крупном городе может стоить дороже, чем в небольшом населённом пункте.

Самостоятельный расчёт стоимости патента и налоговой нагрузки довольно сложен. Поэтому для ИП, которые хотят заранее знать, сколько надо будет платить, ФНС разработала специальный калькулятор патента.

Какие данные надо собрать перед расчётом

Перед тем, как рассчитать патент, соберите следующие данные:

- год, в котором будет действовать патент;

- день начала и окончания действия патента, с учётом того, что этот период составляет от 1 до 12 месяцев, в том числе неполных, в течение календарного года;

- УФНС, то есть субъект РФ;

- муниципальное образование, на территории которого ИП будет вести бизнес;

- вид деятельности, установленный региональным законом о ПСН.

Дополнительно может понадобиться физический показатель для некоторых направлений бизнеса:

- количество работников в патентной деятельности с учётом ограничения в 15 человек;

- грузоподъемность или количество транспортных средств;

- площадь или количество объектов недвижимости и др.

Примеры расчёта стоимости патента на калькуляторе ФНС

Покажем на конкретных примерах, как рассчитать патент на онлайн-калькуляторе ФНС.

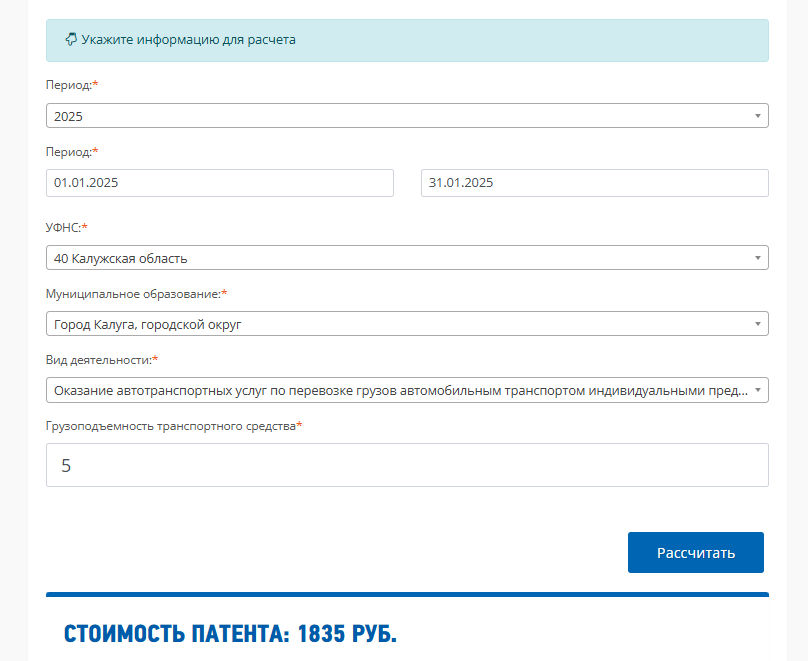

Пример 1: индивидуальный предприниматель без работников планирует заняться грузоперевозками на принадлежащем ему автомобиле грузоподъемностью 5 тонн. ИП проживает на границе Калужской и Тульской областей, поэтому хочет сравнить стоимость патента в обоих регионах. Для примера посчитаем налог на январь 2025 года.

Поэтапно вводим нужные данные и нажимаем кнопку «Рассчитать».

Получаем, что за 31 день действия патента, выданного для Калуги, надо будет заплатить 1 835 рублей. Если же патент оформить в Тульской области, то его стоимость при тех же данных составит 1 294 рублей.

Казалось бы, очевидно, что выгоднее получать патент в Тульской области, ведь его стоимость почти в полтора раза меньше. Однако калькулятор патента ФНС не учитывает, что налог можно уменьшить за счёт страховых взносов, которые ИП платит за себя и работников. В 2025 году минимальная сумма взносов за себя составляет 53 658 рублей.

Стоимость патента на весь 2025 год в Калуге равна 21 600 рублей, а в Тульской области — 15 240 рублей. В обоих случаях эта сумма меньше, чем страховые взносы, которые ИП перечисляет за себя. Учитывая, что у этого предпринимателя нет работников, налог на ПСН уменьшается без ограничений. Платить за патент не придётся в обоих случаях, поэтому выбор региона в данном случае значения не имеет.

Узнать возможности и ограничения по использованию Патента бесплатно

Подберём оптимальную систему налогообложения

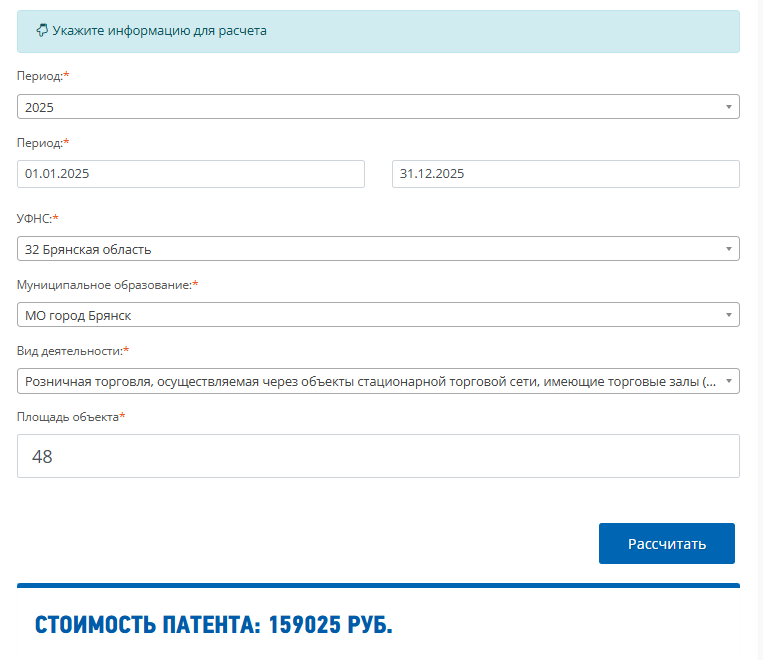

Пример 2: ИП с работниками открывает в Брянске розничный магазин на площади 48 кв. метров. Сделаем расчёт патента, получим, что патент на весь 2025 год будет стоить 159 025 рублей.

Поскольку у предпринимателя есть наёмные работники, то он может уменьшить налог на сумму перечисленных страховых взносов, но с ограничением в 50%. Это означает, что итоговая стоимость патента для него составит 79 513 рублей за год.

Для более сложных случаев расчёта патента, например, для нескольких видов деятельности или в разных регионах, рекомендуем обращаться в ИФНС. А для наших пользователей мы можем предложить бесплатную налоговую консультацию по расчёту стоимости патента.

Мы не гарантируем бесплатных ответов по сложным кейсам.